Nueva Ley antifraude.

¿En qué consiste?

La Ley antifraude (Ley 11/2021) tiene como objetivo fortalecer el control tributario en España y fomentar el cumplimiento voluntario de las obligaciones fiscales.

Esta normativa incorpora medidas de prevención y lucha contra el fraude fiscal, como la limitación de pagos en efectivo y sanciones por doble contabilidad.

También se amplían las competencias de la Inspección de Hacienda para investigar a los contribuyentes.

Además, se incentiva el cumplimiento de obligaciones tributarias mediante reducción de recargos y límites para aparecer en la lista de deudores de Hacienda.

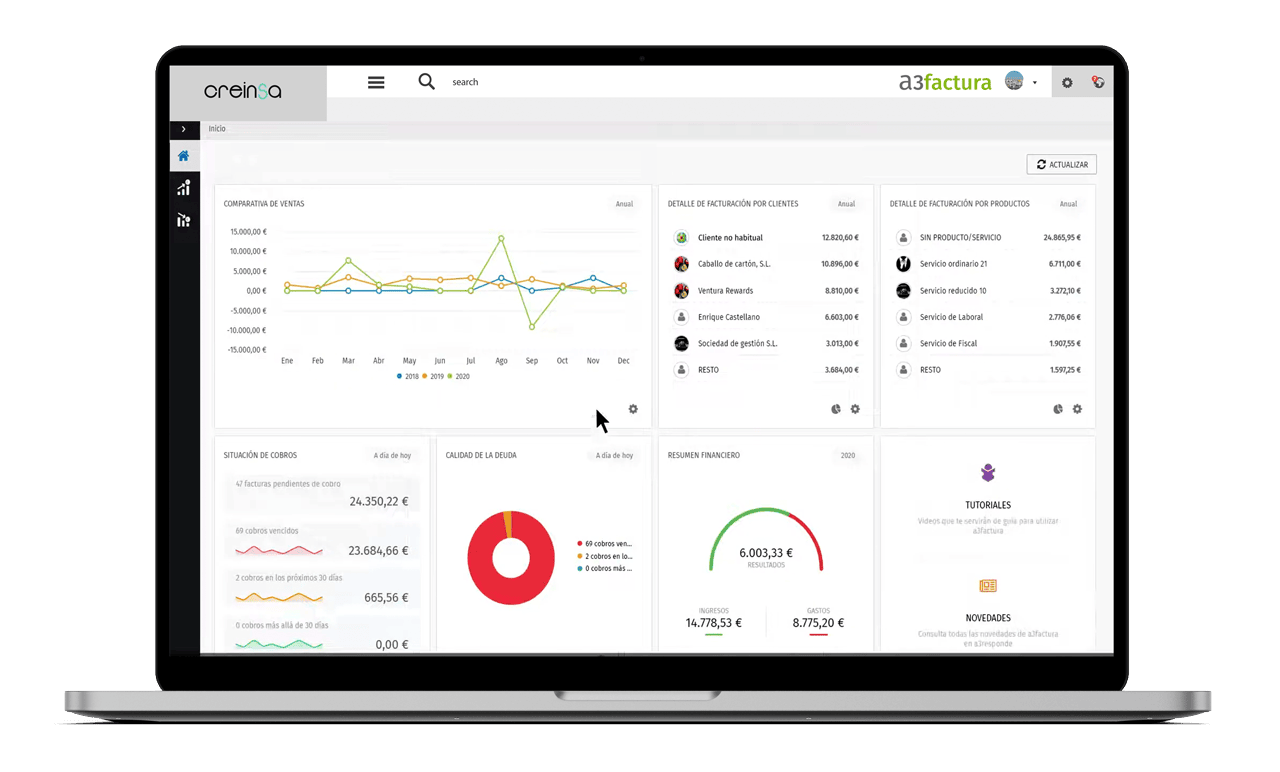

La Ley antifraude también afecta a los programas de facturación electrónica.

Aspectos legales y reglamentarios de la Ley antifraude

Ley 11/2021: análisis jurídico

Cambios y actualizaciones en el reglamento de la Ley antifraude

Impacto de la Ley antifraude en el ámbito fiscal

Control tributario y gestión de operaciones

Lucha contra el fraude digital

Esto implica una mayor colaboración entre la Agencia Tributaria y los proveedores de servicios digitales, así como el fortalecimiento de herramientas de análisis de datos para identificar patrones de fraude.

- Mayor vigilancia sobre las transacciones electrónicas.

- Colaboración entre la Agencia Tributaria y los proveedores de servicios digitales.

- Análisis de datos para la detección de patrones de fraude.

Estas medidas buscan cerrar los vacíos legales y tecnológicos que permiten el fraude fiscal a través de medios digitales, garantizando así una mayor equidad y cumplimiento de las obligaciones fiscales en el entorno digital.

Cumplimiento de obligaciones contables y fiscales

Obligaciones contables según la Ley antifraude

La Ley antifraude establece una serie de obligaciones contables que las empresas y contribuyentes deben cumplir.

Estas obligaciones buscan garantizar la transparencia y veracidad de la información financiera, así como prevenir el ocultamiento de ingresos y el fraude fiscal.

Entre las obligaciones contables más relevantes se encuentran:

- Realizar una adecuada llevanza de libros contables, registros y documentos relacionados con la actividad económica.

- Elaborar y presentar los estados financieros conforme a las normas contables vigentes.

- Mantener actualizados los libros, registro de facturas emitidas y recibidas.

- Conservar los documentos contables durante el plazo establecido por la legislación.

Es importante destacar que el incumplimiento de estas obligaciones puede conllevar sanciones y repercusiones legales por parte de la Agencia Tributaria.

Soluciones y recomendaciones para el cumplimiento fiscal

A fin de cumplir adecuadamente con las obligaciones fiscales impuestas por la Ley antifraude, es recomendable seguir algunas soluciones y buenas prácticas que facilitan el cumplimiento de manera efectiva.

Algunas recomendaciones para el cumplimiento fiscal son:

- Contar con un sistema de contabilidad actualizado y adecuado a las normativas vigentes.

- Realizar una gestión rigurosa de los documentos y registros contables, asegurándose de su correcta clasificación y archivado.

- Establecer y seguir procesos internos para el cumplimiento puntual de las obligaciones fiscales, como la presentación de declaraciones tributarias en plazo.

- Contar con asesoramiento fiscal especializado para garantizar el correcto cumplimiento de las obligaciones contables y fiscales.

Además, es fundamental mantenerse actualizado con respecto a posibles cambios o actualizaciones en la Ley antifraude y en las normativas tributarias, para adaptar las prácticas contables y fiscales de manera apropiada.

Implicaciones y proyecciones de la Ley antifraude en empresas y contribuyentes

Implicaciones de la Ley antifraude en empresas

Implicaciones de la Ley antifraude en contribuyentes

Proyecciones de la Ley antifraude

¿Por qué hacer la implementación ahora?

Plan antifraude next generation

¡No te quedes atrás en el cumplimiento de la ley antifraude!

Aprovecha ahora el plazo del Kit digital para garantizar que tu empresa esté al día con las regulaciones y evite posibles sanciones.

Nuestro kit ofrece una solución integral, brindándote las herramientas necesarias para implementar los protocolos de seguridad requeridos y proteger tus operaciones comerciales.

No esperes hasta el último momento, asegura la integridad de tu negocio y la confianza de tus clientes.

¡Actúa hoy mismo y evita complicaciones mañana!